MSCI上调A股纳入因子比例至20%

北京时间3月1日晨,世界知名指数公司美国明晟公司(MSCI)在其网站上发布了其2018年9月提出的咨询意见的结果,宣布增加中国A股在MSCI指数中的权重并通过三步把中国A股的纳入因子从5%增加至20%,A股“入摩”程度再上一个台阶。

在MSCI董事总经理兼MSCI指数政策委员会主席Remy Briand先生看来,“互联互通机制已被实践证实是投资A股市场的可靠渠道。中国A股以5%的纳入因子初始纳入MSCI指数的成功实施为国际机构投资者提供了正面的体验,并促成了他们进一步增加对中国大陆股票市场投资的兴趣。”

“中国监管机构对继续改善市场准入条件的坚定承诺是赢得国际机构投资者支持的另一个关键因素。此承诺的例证之一是最近几个月来A股停牌数量已显著减少。”他指出。

中信期货股指期货研究员姜沁说认为,从中国台湾、韩国入摩的经验来看,本次A股纳入因子上调至20%,纳入进度大致与中国台湾、韩国相当,叠加目前资本管制、政府管制等前期掣肘项已得到明显改观,特别是在去年A股开始纳入MSCI新兴市场指数之后,我国进一步放宽了QFII以及RQFII等一系列海外投资人的准入条件及投资范围,并允许参与融资融券、股指期货等品种,本次MSCI增加中国A股在MSCI指数中的权重本身就是大概率事件。

弘业期货金融研究院认为,今年包括MSCI在内的国际知名指数都在准备进一步提高纳入A股的权重或将A股纳入其新兴市场或次级新兴市场的指数分类这点,这说明了境内本市场的建设和发展已经愈发得到全球资本的认可,中国经济的发展前景和股市的投资机会更被长期看好。

与咨询不同 A股大盘纳入因子增加分三步进行 提前加入中盘股

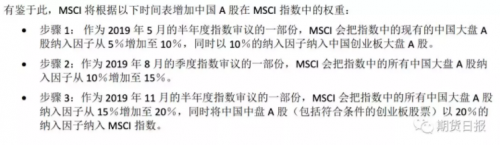

据期货日报记者了解,2018年9月,MSCI发出的咨询内容主要有三,特别是第一条关于将中国大盘A股的纳入因子从5%提高至20%这项提议,MSCI本来准备是分两步进行的(于2019年5月半年度指数评审和2019年8月季度指数评审分步实施,每次提高7.5%)。

而最新公告显示,为减轻指数调仓执行期间的潜在压力,咨询期间收集的反馈意见表明,国际机构投资者更倾向于分三个步骤增加中国大盘A股的权重。

另外,为更顺畅地实施大中盘A股的纳入,在最新公告中,中盘A股会在大盘A股权重增加的时候一起纳入MSCI 指数。

结合下来,也就是调整的内容从过去的这样:

变成了现在的这样:

虽然大中盘A股纳入因子增至20%的时间被延长到了2019年11月的半年度指数审议,但创业板的纳入却比原计划要早。

另外,据公告显示,完成此三步实施后,MSCI新兴市场指数的预计成分股中有253只中国大盘A股和168只中国中盘A(其中包括了27只创业板股票),这些 A 股在此指数中的预计权重约3.3%。

3300亿增量资金已在路上 短期内对A股影响不大

根据此前咨询时所用的方案,国信策略研究团队认为,将为A股市场带来约490.3亿美元即约3299.8亿人民币。其中,2019年5月和2019年8月带来的增量资金分别为244.3亿美元(约1644.0亿人民币)和246.0亿美元(约1655.8亿人民币)。

若再考虑到2020年5月以20%的纳入因子纳入的中盘 A 股,华创证券表示,乐观估计整个计划可为A股带来610亿美元(约4135.80亿人民币)的增量资金。

南华期货研究员姚永源认为,这对于A股市场而言,短期内将在市场情绪上有正面提振,但不会改变中长期趋势。这是因为影响股市的主要核心原因应该是投资者对该区域未来经济的预期,而非短期境外资金的大量流入,A股未来仍主要受国内宏观经济预期影响。

国泰君安期货金融衍生品研究所股指期货研究员毛磊也表示,近期在国内政策面开放力度加大,贸易谈判预期向好及一月信贷融资数据超预期等因素的影响下,外资虽然入市力度有所加大,但占整体自由流通市值的比例仍不到10%,根本无法决定行情方向。

从国际经验来看,诺亚研究工作坊高级研究员姜奇甲告诉期货日报记者,纳入MSCI指数虽然对增强市场活跃程度有一定的提升作用,但对于市场的涨跌并没有一个明显的指导意义,因此研究股市的涨跌还是离不开估值、盈利等一些基本规律。

另外,华创证券在分析包括韩国、台湾等新兴市场国家/地区股市纳入MSCI过程中市场的表现以及A股纳入MSCI阶段的市场表现后发现,纳入MSCI虽短期内利好股市,增强对海外资金的吸引力,但是提振效果随着纳入因子比例的提高而削弱。整体来说,对股市的提振效果是:首次纳入>首次扩容>二次扩容>完全纳入。

至于A股纳入MSCI后虽然到目前仅经历了两个阶段,但也呈现出首次扩充利好股指和资金流入,随后边际效果减弱的情况。

长期流入或将成趋势 利好境内市场发展

对于今年以来A股的整体大幅上涨,姜奇甲认为,一定程度上与一些先知先觉的主动投资型资金提前进场有关,特别是今年年初,A股的中小创估值已处于历史最低,代表大盘蓝筹的沪深300指数的估值也处于历史最低的10%水平。在美联储加息缩表放缓,全球流动性压力边际减小的大环境下,市场风险偏好明显回升,全球市场都出现了上涨,估值极低的A股自然更受青睐。

据姚永源介绍,截止2月28日上证综指、沪深300指数、创业板指的市盈率(TTM)分别为13.11倍、12.28倍、37.23倍,相较于市盈率(TTM)分别为18.55倍、34.21倍、20.37倍的道琼斯指数、纳斯达克指数及标普500指数,可以说估值极低,而从全球市场资产配置的角度考虑,这也就导致境外对冲资金配置A股的需求较大。

实际上,鉴于近期股指期货持仓量和陆股通资金增量都在呈现单边趋势上升,姚永源表示,有理由认为近期进入国内的外资应该多来自于机构投资者。毕竟在目前股指期货依旧处于交易受限的情况下,期现资金双双上升主要是因为机构投资者以对冲策略的方式购买A股。

除此之外,2019年后国内投资者信心的恢复也是影响近期行情的主要原因之一。他认为,特别是1月份信用扩张继续超市场预期,从社会融资规模累计同比来看,1月份信用扩张速度特点与2016年、2013年、2009年、2005年类似,显示即将开启新一轮的信用扩张周期,也给新一轮经济短周期的启动注入动力,所以股市的回暖体现了投资者对未来中国经济企稳反弹的预期。具有吸引力的估值,宏观经济企稳反弹的预期,叠加近期中国相关的国际贸易关系不断向好,人民币升值预期越来越强,进一步推升了境外资金对A股的信心,致使外资加快流入,助力A股回暖。

实际上,在市场人士看来,外资配A股大概率成为中长期趋势,其主要原因就在于A股估值较低。

据了解,此前摩根士丹利在其报告中曾预计,2019年A股的外资流入量将达700亿—1250亿美元。未来十年,预计每年都会有约1000亿—2200亿美元的外资流入。此外,摩根士丹利还曾预计,MSCI会将A股的纳入因子在未来5—8年间提升至100%。

实际上,一直以来,市场人士普遍认为,A股被纳入MSCI、富时罗素等国际指数的影响主要是在长期。从市场发展的角度来说,随着A股“入摩”、“入富”等程度的加深,将使外资在境内投资市场上占有一定的地位,了解外资投资风格也将是未来投资中的一门“必修课”。

据了解,从过去外资进入其它地区股市以及最近外资进入中国内地市场的操作风格观察可以发现,外资采取的是一种类似“推土机”的买入方式。即选好标的后持续买入,而不顾市场整体状况以及上市公司的短期波动,近两年外资在中国内地的消费白马股操作就是其中的典型代表。

中航信托宏观策略总监吴照银表示,毕竟随着越来越多的外资进入A股,密集持有部分股票,市场的投资逻辑将发生一定的改变。特别是未来在MSCI将A股的中盘股和创业板纳入后,外资无疑将加强对这类公司的研究投入,这将给市场带来更大更持续的变化。

姚永源认为,除了优化投资者机构外,A股被纳入MSCI、富时罗素等国际指数还将改善国内投资者结构,退市制度和规则的进一步成熟完善,进而为投资者提供更好更健康的投资环境。

责任编辑:李靖琴

记者:韩雨芙

稿件来源:期货日报